La parte más importante de la gestión monetaria es la habilidad de parte del trader de evitar grandes pérdidas (draw downs). El concepto de "draw down", se define como una operación o conjunto de operaciones en las cuáles se tiene un resultado negativo o pérdida. Básicamente es una medida desde el pico o alza de capital más reciente hasta el periodo más reciente de baja en el capital. Por lo general el draw down es medido como el porcentaje de cambio entre el pico y la baja en el capital. Esta medición se efectúa desde el momento en que la reducción en el capital se inició hasta el instante en que se alcanza un nuevo pico en el mismo.

Este método se utiliza debido a que un valle no puede medirse hasta que se forma un nuevo alto. Una vez que se alcanza un nuevo alto, se determina el porcentaje de cambio entre el pico anterior a la baja más reciente en el capital.

Todo trader debe esperar periodos de draw downs cuando opera en el mercado, pero la clave del éxito es la habilidad de limitar estas pérdidas a un porcentaje específico de su capital total. La mejor manera de evitar pérdidas desastrosas es limitar el tamaño de posición a un porcentaje del capital que sea manejable de acuerdo la estrategia que se utilice. Una simple manera de medir esto es determinando la tolerancia al riesgo el cual puede expresarse en términos de porcentaje.

Por ejemplo, digamos que estamos dispuestos a experimentar pérdidas equivalentes al 10% del capital para incrementar las posibilidades de obtener altos retornos (en lugar de tener el dinero completamente seguro en el banco). De esta manera, decimos que nuestra tolerancia al riesgo es del 10%.

Con esto en mente, debemos buscar una estrategia de inversión que tenga en promedio una pérdida máxima del 10% o menos. Si escogemos una estrategia con una pérdida máxima promedio del 20%, estamos arriesgando más allá de lo que dicta nuestro tolerancia al riesgo, y puede potencialmente destruir nuestra cuenta. La pérdida máxima o máximo drawdown es un término que se emplea para identificar la peor pérdida que un trader o sistema ha tenido desde el inicio. Esto permite a los inversores potenciales entender la perspectiva histórica, es decir cuanto puede llegar a perder una estrategia cuando tiene su peor desempeño.

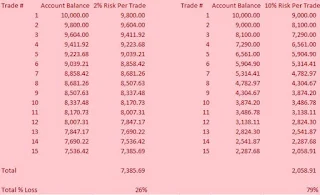

En la siguiente tabla, las diferencias en perfiles de riesgo por operación pueden tener una diferencia obvia en las pérdidas que una estrategia puede sufrir a través del tiempo. En estos dos ejemplos, un 2% de pérdida máxima se utiliza en el primer conjunto de operaciones mientras que en el segundo la tolerancia al riesgo es del 10%. En ambos casos, si la estrategia hubiese sufrido pérdidas sucesivas durante las 15 operaciones, aquellas en las que la tolerancia al riesgo fue del 2% hubiese sumado un draw down del 26% mientras que las operaciones con un riesgo tolerado del 10% hubiesen acumulado un total de pérdidas del 79%, es decir casi todo el capital.

Lo que es importante rescatar de este ejemplo es que el riesgo de ruina debe ser evitado a toda costa. Además, todo trader debe contar con una estrategia de gestión monetaria adecuada que leo pueda encaminar nuevamente por la ruta de las ganancias, después de sufrir un periodo de pérdidas.

También es importante entender la cantidad de dinero que se necesita para recuperarse de los periodos de pérdidas. Muchos traders principiantes creen que si pierden 10% de su capital necesitan ganar otro 10% para quedar tablas. Pero simplemente esto no es verdad. Si comenzamos con $1000 y perdemos $200 entonces nos quedarán $800. Si con ese capital restante ganamos un 20% esto significa que nuestra ganancia es de $800 x 20% = $160 lo que nos dejaría un total de $960, lo que a su vez equivale a que aún estamos perdiendo $40. La siguiente tabla nos da una idea del porcentaje de retorno necesario para recobrarse de una pérdida.

La clave de una buena estrategia es contar con buenas técnicas de gestión monetaria que nos permitan limitar las pérdidas que tiene todo sistema de trading por más positivo que sea su relación de ganancias contra riesgo. De esta manera, a largo plazo las ganancias serán maximizadas mientras las pérdidas tenderán a ser mínimas. Este tipo de estrategias limitarán los draw downs cuando ocurran y a la vez permitirán preservar el capital y obtener ganancias.

Publicar un comentario